民間ベンチャーキャピタルが“消失” 中国政府ファンドが投資業界を支配へ

イメージ図(本文とは関係ありません)

「中国のベンチャー投資はもう終わった」

昨夏(2023年)、友人の中国ベンチャー企業創業者と会った時の話になる。新型コロナウイルスの流行があったので久しぶりの再会だ。少しは日本らしいところに連れていこうと、浅草の居酒屋でホッピーを飲みながら会話していると、「中国経済ヤバい」「うちの会社の経営もしんどい」「どっか買収してくれないかな……。」と、ぽんぽん愚痴が飛びだしてきた。

友人の会社は、音楽教育関連。不景気の影響は趣味の世界を直撃して、楽器店や音楽教室の売上は激減しているのだとか。それでは経営が苦しいのも無理はないと思ったのだが、問題はそれだけではないという。そのもう一つの問題というのがベンチャー投資の崩壊だ。

過去10年あまり、中国が目覚ましい発展を遂げてきたのは誰もが知るとおり。日中のGDPは2010年に逆転したが、そのころはまだ「人口が多いからだ」と中国を侮るムードが日本の主流だった。それを変えたのは、動画アプリのティックトックやドローンのDJIに代表されるユニコーン企業(評価額10億ドル以上の未上場企業)が中国に次々登場したこと。技術やクリエイティブなビジネスでも中国の実力を感じるようになった。中国はユニコーン企業の数では米国に次ぐ世界2位だ。

こそうしたユニコーン企業を育てる原動力となったのが、豊富なベンチャー投資だ。だが、昨今そのベンチャー投資が冷え込んでいるという。

「今も十分にひどい状況だが、2024年はもっとひどくなりそうだ。ベンチャー投資元年と呼ばれた2014年に組成されたファンドが多いが、そうしたファンドの多くが10年満期を迎える。ベンチャー投資に未来はないと見切って、この市場から資金を引き揚げる動きがはっきりするのではないか」

友人の愚痴は延々続いた。当時は話半分で聞いていたのだが、その後、同様の話をする人が増えてきた。また、中国メディアでもこうした話題が取りあげられるようになってきた。

政府系ファンドの大躍進

果たして中国のベンチャー投資は、彼が嘆くほどに落ち込んでいるのだろうか。

統計を見ると、確かに2021年から減少傾向が続いている。その結果、新たにユニコーンとなる企業の数も減っている。今年5月、習近平総書記は山東省で行われた企業家との座談会で「我々のユニコーン企業増加数が減っているが、その原因はなにか?」と質問したという。その場にいた企業家たちがどのように回答したかは伝えられていない。ただ、X(旧ツイッター)の中国人ユーザーの間では「そりゃ総書記、あなた自身が原因でしょ」との皮肉が飛び交っていた。

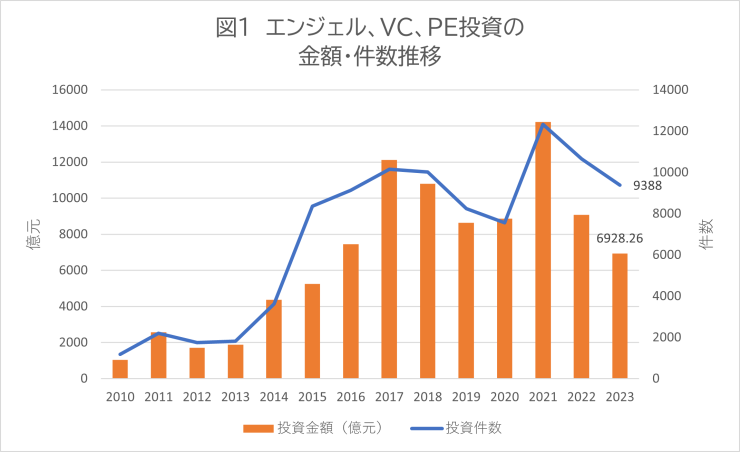

もう少し長いタイムスパンで遡ってみると(図1)、2021年は新型コロナを受けてのバイオテックブームや、米中対立を受けての中国国内での半導体ブームという特殊要因で底上げされているという見方もできる。そうなると、2017年からマイナストレンドが続いていると見ても良さそうだ。

中国ベンチャー投資業界の苦境については、ベンチャーキャピタル「CECキャピタル」(易凱資本)のワン・ラン(Wang Ran)ファウンダーの発言がよくまとまっている。一部紹介しよう。

この3年間で中国プライマリーマーケット(株式や債券を発行して資金調達を行う市場)の投資件数は2020年の1万1000件から2023年7100件と38%減少した。金額ベースでは1兆5000億元(約33兆円、1元=22円で計算)から5000億元(約11兆円)未満と68%のマイナスだ。2024年1~5月は前年同期比で投資件数は30%近いマイナス、金額ペースでは若干のプラスだが、それは半導体とEV(電気自動車)の分野で、地方政府と大型国有企業が巨額出資を実行したためだ。

もし国家戦略に基づく投資、つまり非市場的な投資を外せば、過去3年で中国プライマリーマーケットの縮小はより残酷なものとなる。プライマリーマーケットを一つの産業した場合、1兆元規模の産業がたった3年でこれほど縮小した例は他にないだろう。

ワン・ラン「重新喚醒中国一級市場」暗涌Waves 2024、2024年6月18日

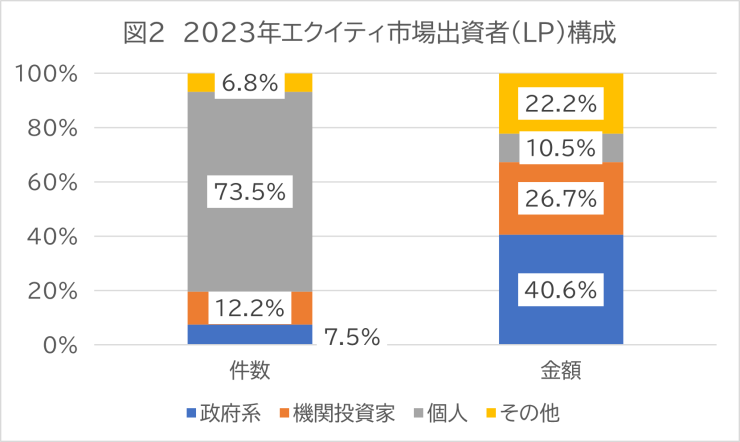

地方政府や国有企業の資金が流入したことで、民間ベンチャー投資の衰退が覆い隠されているというわけだ。「政府引導基金」と呼ばれる政府系ファンドの規模は2022年時点で2兆7378億元(約60兆円)に達した。2014年1623億元から17倍に膨れあがり、2兆5755億元(約57兆円)の純増となった。この他に、実質的には政府の傘下にある国有企業による出資が加わる。

その結果、2023年に組成された投資ファンドでは、出資額の4割が政府系によって占められるにいたった(図2)。

近年、国際問題にもなっているのが、中国の過剰ともいえる生産能力だ。中国のEV(電気自動車)や太陽光パネルはきわめて価格競争力が高いが、補助金によって“赤字上等”のような姿勢で作られたものであり、アンフェアだと批判されるようになった。中国の補助金が本当にルール違反かどうかは本稿の範囲外なので議論しないが、注意すべきは政府の産業支援は補助金以外にも多様な手段があるという点だ。「安価な土地提供」「政府の口利きによる銀行や国有企業の融資」といった経路に加え、近年、増えているのが「政府系ファンドによる資金供与」である。

国レベルでは、半導体開発のための国家集成電路産業投資基金が有名だ。現在、第3期まで組成されており、合計で6867億元(約15兆円)が確保された。この資金が中国国産半導体の製造のために必要な企業に注入される。この規模にも驚かされるが、政府系ファンド全体を見ると、地方政府が出資したものは国レベルをはるかに上回っている。中国では地方同士の競争が激しく、ファンドを使って、最先端の産業を地元に呼び込もうという争いが活発化しているのだ。そうして育てられた中国企業による輸出が増えていることを考えれば、今後は補助金と並んで政府系ファンドに対しても国際的な風当たりが強くなるだろう。

消えてしまった“熱狂”

さて、この政府系ファンドも世界の国々にとっては頭の痛い問題となりつつあるが、中国経済にとってはメリットばかりなのだろうか。「それは違う」というのがワン・ラン氏の指摘だ。

「地方国有資本の最大の関心事は投資収益でも、イノベーションでもない。企業の誘致と支援による地方経済の活性化だ」とし、ファンドの運営を委託された企業は投資会社というより企業招致事務所になっていると嘆いた。また、政府系ファンドの投資対象は、国が定めた戦略的新興産業に集中している。第14期5カ年計画では「次世代情報技術、バイオテクノロジー、新エネルギー、新材料、ハイエンド設備、新エネルギー自動車、グリーン・環境保護ならびに航空宇宙、海洋設備」が挙げられているが、これ以外の分野のベンチャーは資金調達が難しくなっている。

また、民間ファンドと政府系ファンドには、そのキャラクターに大きな違いがあるという。「地方国有資本の発想は、リスクと責任回避が最優先だ。ミスするぐらいなら機会損失を受け入れる」、つまりはミスを恐れるあまりにベンチャー投資に不可欠な決断力が低い。

2010年代半ば、中国で活動する日系ベンチャーキャピタルの関係者は、投資の決断は「拍脳袋」(ぽんと頭を叩く、転じて「直感で決める」の意)でなければならないと話していた。そうでなければ他のファンドが先に出資してチャンスを逃してしまうかもしれない。怪しげなビジネスに見えても、可能性があると感じたら勇気を出して決断することが必要だという意味だろう。

民間ファンドは、直感を信じ大急ぎで投資するのだからミスも多い。しかし、そんな熱狂の中から大量のダメ企業と少数の優秀な企業が生まれた。成功する企業の数は少なくとも、それらの企業が生み出す価値はきわめて大きい。よって差し引きプラスになるという勘定であった。政府ファンドの台頭、民間ファンドの衰退が続くなか、このダイナミズムが弱まっている。民間ファンドのベンチャー投資が復活するのか、これが中国のイノベーションが今後も継続できるかどうかの鍵を握っている。

ストックオプション(SO)は「導入」で終わらない。Boost Healthが挑む、社員の貢献を形にする継続的な文化づくり

ストックオプション(SO)は「導入」で終わらない。Boost Healthが挑む、社員の貢献を形にする継続的な文化づくり