【日本人が知らない 、世界のスゴいスタートアップ Vol.6】大転換の日本金融環境、未来の大企業狙う日本フィンテック・スタートアップにチャンス

Habittoのオフィス(Habitto提供)

連載「日本人が知らない、世界のスゴいスタートアップ」では、海外のベンチャー投資家やジャーナリストの視点で、日本国内からでは気が付きにくい、世界の最新スタートアップ事情、テック・トレンド、ユニークな企業を紹介していきます。今回のテーマは「日本フィンテック業界に訪れたビッグチャンス」です。(聞き手・執筆:高口康太)

* * *

物価と長期金利の上昇が話題だ。1999年のゼロ金利政策から始まったデフレと超低金利時代が、転換点を迎えようとしている。

「本当に変わるのか?」その現実性や是非はともかく、「低金利時代が終わると、一般人は新たに資産運用リテラシーを身につける必要があるし、それは簡単なことではない」という点が気になっている。

なぜか。それは私の専門と関係している。大学時代からもう30年ほど中国と関わり続けているが、中国の友人知人と話していて、もっとも日中の差を感じるのは資産運用に関する意識だった。中国の人はともかく投資に関する話が大好きだ。飲み会になると「どこどこの不動産が今は狙い目」「**という投資商品が良い」云々といった話を延々と続けている。

最初は「そういう文化なのか」と考えていたが、後に文化というより金融環境の違いだと理解できた。タンス預金や低金利の銀行預金などの資産は、インフレで実質的な価値が目減りする。インフレ社会では投資しないと、ひどく損をしてしまう。

しかし、金融リテラシーを向上させるための“お勉強”は大変だ。「投資とかだるくて嫌いだけど、やむにやまれず」という中国人も実は相当数いる。こうした事情から、世界を見渡すと、「少額からでもできる投資手段を提供し、若者の金融リテラシー教育を支援」といったフィンテック(金融テクノロジー)のスタートアップが数多くある。今後、日本でもそうした企業が必要になると、世界のスタートアップ事情に詳しい台湾の投資家、マット・チェン氏は指摘する。

※鄭博仁(マット・チェン)ベンチャーキャピタル・心元資本(チェルビック・キャピタル)の創業パートナー。米国、中国を中心として世界各地のベンチャー企業に出資している。起業家時代から約20年にわたり第一線で活躍する有力投資家として、中国で「エンジェル投資家トップ10」に選出されるなど高く評価されている。

――日本人は、投資について保守的とよく言われます。

マット・チェン(以下、M):他国と比較すると、びっくりします。世界の投資家の間では「日本人ってまだ紙の家計簿を使っているんだぜ」と時々話題になるほど(笑)。家計簿は1904年発売の「家庭之友家計簿」によって普及したそうですね。一般家庭でも簡便に資金状況を可視化できるのはすばらしいイノベーションですが、デジタル化が進んだこの時代にはもっといいソリューションがあります。

もう一つ、「世界一の貯金好き」という点でも日本はユニークです。(日本人である高口さんは)欲しいけど高くて買えない物があったらどうしますか?

――がんばって貯金でしょうか。

M:アメリカならば良好なクレジットヒストリー(利用実績)を蓄積し、与信枠を拡大することで高価な品を手に入れるのが一般的です。発想が全然違うわけです。

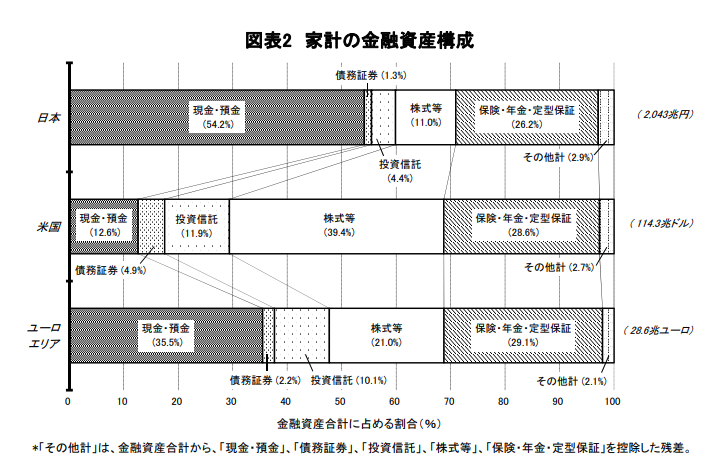

この日米の発想の違いは統計にも反映されています。日銀の資料を見ると、日本人の金融資産の過半数は「現金・預金」によって占められています。米国ではこの数字はわずか12.6%、ユーロ圏でも35.5%で日本の低さが際立ちます。

――米国では投資信託と株式等で過半数。日本とは真逆ですね。

M:日本人の現金信仰は、スタートアップのあり方にも影響を及ぼしています。世界的には、いわゆるユニコーン企業(評価額10億ドル以上の未上場企業)にはフィンテックが相当数含まれています。金融専門メディア「Asian Banking & Finance」によると、国・地域別に見たフィンテック・ユニコーン企業の数では米国が132社でトップ。以下、英国、インド、中国、ブラジル、ドイツ、メキシコ、フランス、シンガポール、オランダと続きます。しかし日本はトップ10圏外なのです。

――日本ではフィンテックのスタートアップが育たない?

M:ただ、この状況は変わりつつあります。

日本人の現金信仰は、バブル経済崩壊後のデフレ・トレンドに影響されたものでした。現金・預金ならばリスクはなく、デフレなので価値も毀損しなかったので、資産の保有形態として現金・預金を選択するのは合理的です。

皆さんご存知のとおり、過去1年間にわたり日本のCPI(消費者物価指数)は3%と、この20年あまり見られなかった高水準で推移しています。今年6月にいたっては3.3%、なんと米国の3%を上回りました。日本のCPIが米国を超えたのは8年ぶりです。

――物価や金利上昇は日本でも大きなニュースです。時代が変わる気配を感じている人は多いでしょう。

M:資産を守るためにインフレとどう戦うか。世界の大多数の人にとっては日々の悩みですが、20年以上デフレ・トレンドを生きてきた日本人の多くはすでに忘れた、あるいは若者にとっては初めて経験する事態でしょう。

日本のフィンテック・スタートアップHabitto(ハビット)が、25歳から49歳の日本人を対象に実施したアンケート調査はなんとも興味深いものでした。インフレ率について「聞いたことがない」との回答が46.3%という高い水準だったのです。教育水準が高い日本でのこの結果には驚くしかありませんが、それほどまでにインフレとは無縁の生活が続いてきたわけですね。

――確かに、アベノミクスでも結局物価は上がらず、円安でiPhoneが高くなったと騒がれたぐらい。食料品や日用品の物価上昇が話題になったことはほとんどなかったですね。

M:この状況が変わるのは大きな変化です。またもう一つ、抑えておくべきは日本が世界一の長寿国だということ。長い老後を生きるためには、投資によって蓄えを作ることが必要不可欠です。ここにも強い需要があります。

日本にフィンテック企業が少なかった理由として、もう一つ、法規制があげられます。これは2021年11月施行の「金融サービスの提供に関する法律」でかなり変わりました。

同法によって、「金融サービス仲介業」という新たな業態が創設されました。登録した企業は銀行、証券、保険に関するすべての商品やサービスを仲介することができます。つまり、ワンストップでさまざまな金融商品を比較し利用できるサービスを作りやすくなり、フィンテック・スタートアップのチャンスが広がりました。

従来の法体系でワンストップサービスを提供しようとした場合、銀行、証券、保険それぞれの認可を取得する必要がありました。体力のないスタートアップにとって現実的な選択肢ではありません。

――フィンテックが必要とされる社会的課題がある、法的要件も緩和されたとなると、今後フィンテック分野の発展が期待されますね。

M:先ほどのアンケート調査を実施したHabittoもその一つで、魅力的なスタートアップなので、私たちチェルビック・キャピタルも出資しました。

――公式サイトを見ると、Habittoはスマートフォンのアプリから銀行、投資、保険加入のすべてが可能で、前述の法改正で可能になったワンストップサービスなのですね。

M:同社は2021年11月、前述の法律改定と同じタイミングに設立されました。創業者はイタリア人のサマンサ・ギオッティ、オーストラリア人のリアム・マンスです。2人は金融業界のベテランです。シンガポールの保険会社「Singlife」でサマンサはCEO、リアムはCSO(首席戦略官)を務めていました。日本の法改正に商機を感じた2人は日本市場での創業を選択したのです。

M:野村證券元CFOの柏木茂介がアドバイザーに加わったことで、日本金融機関とのパイプを得ている点も長所です。貯蓄はGMOあおぞらネット銀行、投資はセゾン投信、保険はライフネット生命と異なる企業と提携しています。

――しかし、そんなに簡単に日本人の保守的な投資習慣がすぐ変わるとは思えません。

M:そのとおりです。どのようにユーザーを獲得していくか、金融リテラシーを獲得してもらうかが、どのフィンテック企業が勝つかの分岐点です。

Habittoの戦略ですが、まず期間限定で普通預金金利を高く設定し、顧客獲得の武器にしています。日本で一番需要の高い投資標品である「銀行預金」で顧客を獲得しようとしているわけで、現地(日本)にあわせたアプローチではないでしょうか。

また、テキストチャットやビデオチャットで投資の相談に乗るアドバイザーとの相談機能もアプリに実装されています。日本の百貨店に行くと深々と頭を下げるスタッフの姿にびっくりしますが、日本では礼を尽くさないと顧客の信頼を得られないようですね。懇切丁寧なコミュニケーションを志向する日本流の文化をアプリにも取り入れたわけです。

イタリア人とオーストラリア人、いわゆる西洋人がシンガポールの経験を携えて、日本のパートナー企業と一緒に、日本的フィンテックサービスを提供する……。という東西混淆のスタートアップはきわめてユニークな存在です。

――他国の模倣というだけではなく、日本市場で成功するための工夫もある、と。

M:Habittoのようなワンストップで金融サービスを提供するフィンテック企業は、これからも増えるでしょう。誰が勝者になるかはまだわかりませんが、海外で先行したサービスや経験と、日本ならではの文化の双方に対応することがカギとなるのでしょうね。

ともあれ、日本の金融環境が大転換を迎えようとしている今、とてつもなくエキサイティングなビジネスチャンスが出現しているのは間違いありません。今後の展開はまだ見えませんが、混沌とした状況下から将来の大企業が生まれると確信しています。その戦いはもう始まっているのです。

* * *

投資に失敗して資産を失うのは恐い。でもインフレ率が上がっていけば、せめてそれを上回る運用益を上げたい。

こうしたニーズにフィンテックはどう答えていくのか。投資や保険加入が簡単なアプリ、AI(人工知能)が自動的に運用してくれるロボアドバイザー投資など、人々の悩みを解決するフィンテック企業の重要性は今後ますます高まっていくはずだ。投資に消極的だった期間が長かっただけに、日本人の多くは金融リテラシーが低い。インフレ率の上昇で困る人、あわてて投資して失敗する人も必ず出るはずだ。新たなテクノロジーのサポートによって、速やかに学習が進むことに期待したい。

読者の皆様へ:この記事は投資勧誘を目的としたものではありません。投資に関する決定はご自身のご判断において行なわれるようお願いいたします。

ストックオプション(SO)は「導入」で終わらない。Boost Healthが挑む、社員の貢献を形にする継続的な文化づくり

ストックオプション(SO)は「導入」で終わらない。Boost Healthが挑む、社員の貢献を形にする継続的な文化づくり